Los psicólogos y economistas del comportamiento han identificado una serie de sesgos cognitivos que afectan la toma de decisiones de las personas.

¿Qué es un sesgo cognitivo?

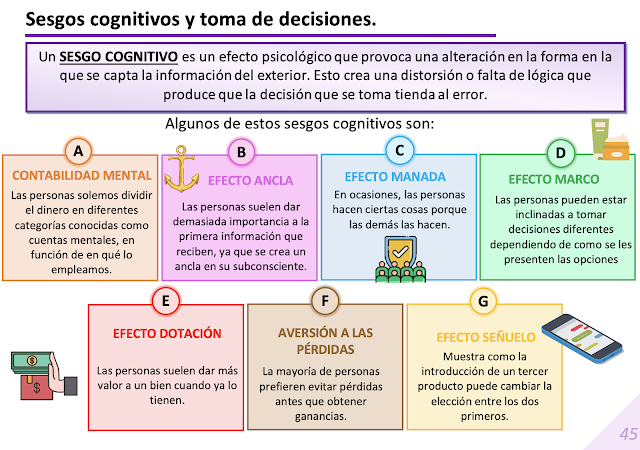

Un SESGO COGNITIVO es un efecto psicológico que provoca una alteración en la forma en la que se capta la información del exterior. Esto crea una distorsión o falta de lógica que produce que la decisión que se toma tienda al error.

Tipos de sesgos cognitivos

Algunos de estos sesgos cognitivos son:

- Contabilidad mental.Las personas solemos dividir el dinero en diferentes categorías conocidas como cuentas mentales, en función de en qué lo empleamos. Así, algunas personas derrochan el dinero cuando están de vacaciones porque consideran que se lo han ganado, o porque ya se han gastado mucho dinero y ¿qué más da gastar 20 euros más en estas vacaciones, si ya me he gastado mucho más?Sin embargo, esas mismas personas pueden mirar con lupa los precios en un supermercado para ahorrarse esos mismos 20 €.

Las personas también tienen diferentes cuentas mentales según de donde venga el dinero. Concretamente, las personas suelen dar mayor valor al dinero que ha costado mucho trabajo ganar o ahorrar y lo gastarán con más cuidado. Por otro lado, dan menor valor al dinero que se obtiene de manera fácil, por ejemplo, al ganar un premio, por lo que lo gastan más fácilmente. No tiene sentido, ya que deberían tratar el mismo dinero con el mismo cuidado.

- Efecto ancla.Las personas suelen dar demasiada importancia a la primera información que reciben, ya que se crea un ancla en su subconsciente. Por ejemplo, si te pregunto ¿piensas que Cervantes vivió más o menos de 40 años? y a continuación te preguntó ¿a qué edad crees que murió Cervantes? El número 40 se ha quedado anclado en tu mente, y probablemente des una cifra parecida (Cervantes murió con 68 años).

Un ejemplo de ancla es el precio que se viene a la mente en el primer momento que vemos un producto. Esta es una estrategia muy usada por muchas tiendas, que primero informan de que algo tiene un precio muy elevado, para luego bajarlo y así parecer más barato.

- Efecto manada.En ocasiones, las personas hacen ciertas cosas porque las demás las hacen. Por ejemplo, si a medio curso te cambian a una clase y ves que todo el mundo toma notas del profesor, es bastante probable que tú también tomes notas. Si queremos tomar un café en una terraza, elegimos sentarnos en una cafetería porque está más llena que otra.

Muchos pubs y discotecas intentan aprovechar este efecto, y a primera hora ofrecen ofertas o descuentos con el objetivo de que entren clientes a sus locales, lo que servirá así de reclamo para que otros entren más tarde.

- Efecto marco.Las personas pueden estar inclinadas a tomar decisiones diferentes dependiendo de como se les presenten las opciones. Así, solemos elegir las opciones que se presentan de una manera positiva. Por ejemplo, si te planteasen dos opciones, ¿cuál elegirías, una marca de leche cuyo 99% estuviese libre de grasas, u otra que contuviera solo un 1% de ella? Muchas personas eligen la primera opción porque les parece más sana, cuando en realidad, las dos marcas tienen el mismo porcentaje de grasa.

Así, empresas de cosméticos siempre nos presentan el mensaje “te sentirás más joven”, en lugar de “frenará el envejecimiento”.

- Efecto dotación. Las personas suelen dar más valor a un bien cuando ya lo tienen. Por ejemplo, el dueño de una casa suele pedir un precio más alto para venderla, de lo que ofrecería para comprar esa misma casa.

Muchas empresas aprovechan este efecto para ofrecer un producto a un precio inicial muy bajo (como una suscripción a una plataforma de televisión de pago). Una vez que el consumidor ya considera el producto como “suyo”, los clientes están más dispuestos a aceptar subidas de precios.

- Aversión a las pérdidas.La mayoría de personas prefieren evitar pérdidas antes que obtener ganancias. Si caminando por la calle y encontramos un billete de 5 euros, estaremos contentos. Sin embargo, si perdemos ese dinero después, la sensación de pérdida que aparecería sería mayor que el sentimiento positivo inicial.

Imagina que hay posibilidad de hacer una inversión donde hay un 50% de posibilidades de ganar dinero y un 50% de posibilidades de perder. La posible ganancia sería 100 euros y la posible pérdida sería 50. Lo lógico sería llevar a cabo la inversión, pero mucha gente no lo hará por el miedo a la posible pérdida, aunque la posible ganancia sea mucho mayor.

- Efecto señuelo.Muestra como la introducción de un tercer producto puede cambiar la elección entre los dos primeros. Por ejemplo, si nos ofrecen un móvil por 300€ y otro por 350€, habrá gente que se decante por el primero y otros por el segundo. Sin embargo, si nos introducen otro modelo mucho más caro, a 800€ por ejemplo, la mayoría de personas elegirán ahora el móvil de 350€, ya que consideran que por solo 50 euros más, pueden llevarse el “modelo intermedio”.

Publicado en ECONOSUBLIME. Post original aquí.

Si te ha interesado este post, no olvides dejarnos tus comentarios. También apreciamos que los compartas con tus amigos y contactos en las redes sociales. Muchas gracias.

Fue el economista

Fue el economista