¿Sabes cómo tus decisiones se ven afectadas por tus sesgos cognitivos? ¿Crees que sesgos inconscientes pueden estar influyendo en el reclutamiento, los ascensos y las evaluaciones en tu organización? ¿Cómo se podría contrarrestar la interferencia de los sesgos en los procesos organizativos?

El incidente de prejuicio racial del año pasado en Starbucks, que provocó daños sustanciales en la reputación y el cierre temporal de 8.000 tiendas para impartir formación anti prejuicio a los empleados, llevó a otras empresas a examinar más de cerca cómo los sesgos inconscientes en el lugar de trabajo podrían afectar a su organización. Muchas compañías de tecnología, como Google y Facebook, ya utilizan formaciones para aumentar la conciencia de los sesgos.

Estudios nos apuntan cómo los sesgos inconscientes pueden convertirse en un importante obstáculo para seleccionar al mejor candidato para una posición, asignar un proyecto importante a los perfiles adecuados, gestionar una promoción por méritos o simplemente, ofrecer un servicio que sea satisfactorio para el cliente.

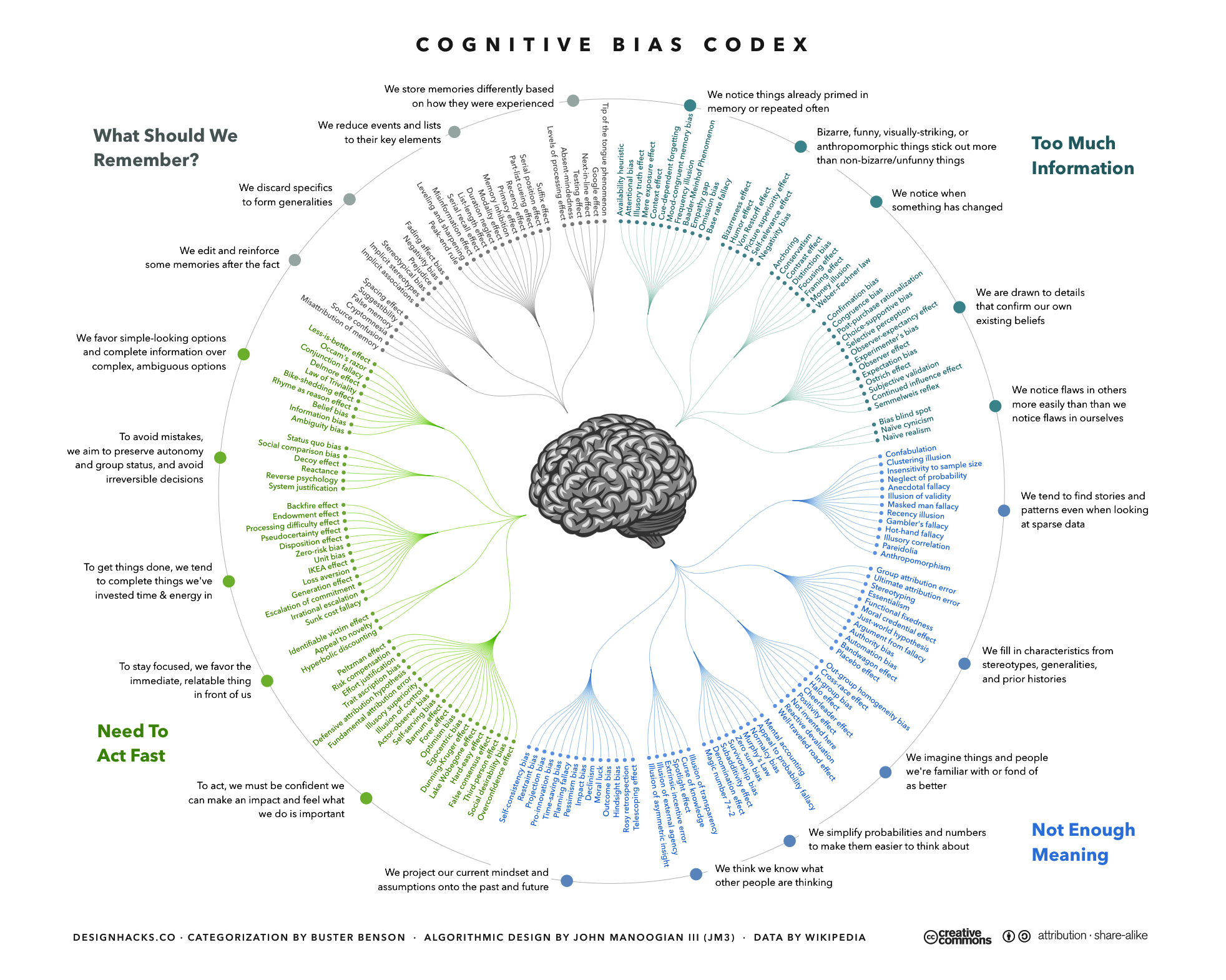

Si tu organización tiene un interés genuino en promover una cultura inclusiva que te permita superar estos obstáculos y tomar decisiones más equitativas e informadas, debe considerar que lidiamos con muchos tipos de sesgos, que afectan a la toma de decisiones – y tomar medidas para contrarrestarlos.

¿Qué es un sesgo y de dónde viene?

A pesar de nuestro entorno complejo y cambiante en el siglo XXI, nuestros cerebros siguen funcionando de forma muy similar a cuando éramos cazadores-recolectores cuando necesitaban evitar el peligro y asegurar la supervivencia. Aunque la mente lógica y consciente es capaz de analizar problemas o situaciones y devolver una respuesta racional, no siempre funcionamos así. Para decidir rápido y reducir la sobrecarga de información se pone en marcha otro sistema intuitivo y automático que puede generar falacias: los sesgos inconscientes.

Estos sesgos, o atajos mentales, nos afectan de varias maneras. En primer lugar, el sesgo cognitivo puede manifestarse en el procesamiento de la información cuantitativa cuando conduce a errores numéricos y juicios ilógicos, que suelen ser fáciles de corregir con nueva información o entrenamiento. En general, el pensamiento del cerebro izquierdo (concreto, figuras, lógica, analogía) es menos propenso al sesgo que el pensamiento del cerebro derecho (abstracto, creatividad, sentimientos, sinergia). Sin embargo, las organizaciones de hoy en día también necesitan innovar, conectar y sinergizar, y estas son áreas propensas al segundo tipo de sesgo cognitivo, basado en la intuición, las actitudes y los sentimientos.

Principales sesgos y su impacto en el desempeño de la organización

Se han realizado investigaciones exhaustivas sobre los sesgos y sus efectos en el razonamiento, la toma de decisiones y el comportamiento, como la investigación premiada con el Premio Nobel realizada por Daniel Kahneman y Amos Tversky. A continuación, se esbozan los principales sesgos y su impacto en el desempeño de la organización.

Efecto Halo

El efecto halo está estrechamente asociado a las «primeras impresiones». Un atributo positivo se amplifica y vemos a la otra persona completamente en términos más positivos. En las decisiones de reclutamiento, esta es una trampa clásica. Lo contrario también puede ser cierto. El «efecto cuernos» significa que, si formulamos una primera impresión negativa sobre un candidato, tendemos a ignorar cualquier característica positiva más adelante.

Sesgo de costo hundido o de aversión a la pérdida

Nos apegamos más a algo una vez que hemos invertido recursos en ello- tiempo, dinero, esfuerzo, emociones. Como resultado, estamos menos inclinados a renunciar a ello o a cambiar, a pesar de que, desde el punto de vista económico, tiene más sentido buscar una alternativa. Centrarse en el pasado no tiene en cuenta los costes futuros. Por ejemplo, cuando un departamento ha estado ejecutando un proyecto durante 2 años y ha invertido enormes recursos. Cada vez está más claro que los requisitos del mercado han cambiado, pero se pospone la reevaluación o la cancelación, incluso a la luz de nueva información que ya no es viable.

Efecto marco

Esto es muy común y se explota enormemente cuando se presentan decisiones de inversión significativa y en el sector publicitario. Estamos influenciados por la forma en que se presenta la información, más que por la información objetiva en sí misma. Si la redacción y la presentación destacan los aspectos positivos, estamos más dispuestos a aceptar la solución. Si los hechos se presentan de manera deficiente, tendemos a ver el riesgo y la lógica en la toma de decisiones se verá afectada. Por ejemplo, una nueva planta de producción crea 500 nuevos puestos de trabajo de alta cualificación (pero no estamos diciendo que, al mismo tiempo, se perderán 300 puestos de trabajo de baja cualificación).

Sesgo de confirmación

Lo que nos gustaría que fuera verdad, influye fuertemente en lo que creemos. Asimismo, lo que hemos vivido en el pasado, forma parte de nuestras expectativas para el futuro. Una vez que nos hemos formado un punto de vista, filtramos la información que confirma nuestra opinión mientras ignoramos, rechazamos u olvidamos la información que desafiaría nuestras creencias o preconceptos. Esta «profecía autocumplida» puede tener consecuencias muy negativas al evaluar a los miembros del equipo. El miembro del equipo, por ejemplo, podría haber hecho una presentación insatisfactoria sobre un tema ajeno a su especialidad principal, y el gerente comienza a dudar tanto de su experiencia como de sus habilidades de presentación, aunque las presentaciones posteriores sean excelentes.

Anclaje

La gente se ve influenciada por la información que ya está disponible o que se muestra en primer lugar. Otro efecto del anclaje es que podemos abordar nuevos problemas aplicando las decisiones que hemos tomado sobre problemas similares en el pasado. Este sesgo es muy significativo en la resolución creativa de problemas donde puede limitar el pensamiento abierto, ya que estamos utilizando puntos de referencia creados al principio. Sin embargo, también se puede utilizar en su beneficio. En las negociaciones comerciales, por ejemplo, el vendedor puede abrir la conversación indicando un precio. Cualquier cosa que el vendedor sugiera, el comprador la usará inconscientemente para formular una contraoferta.

Sesgo de grupo o afinidad

La dinámica social de un grupo a menudo prevalece sobre los mejores resultados, y el grupo en sí mismo tiene el deseo de reducir el conflicto. La discordia puede ser incómoda e incluso perjudicial para la posición social de una persona, por lo que las opiniones contradictorias se suprimen o se minimizan en favor de las voces más poderosas.

También hay una tendencia a favorecer a los que forman parte de nuestro grupo o son como nosotros, ya sean de la misma procedencia étnica, cultural, profesional o educativa. Al tomar decisiones de contratación, por ejemplo, es probable que tengas ciertas opiniones preformuladas sobre alguien que asistió a la misma universidad que tú, y es probable que estas opiniones condicionen tu decisión, aunque sea de manera inconsciente.

Estrategias para contrarrestar los sesgos en el lugar de trabajo

La buena noticia es que podemos hacernos conscientes de nuestros propios sesgos y creencias preconcebidas y aplicar estrategias para contrarrestar su interferencia automática en nuestras vidas profesionales y privadas.

Uno de los desafíos para romper el comportamiento sesgado es su naturaleza auto-reforzante: al repetirse, el sesgo gana cada vez más plausibilidad. Cuanto más éxito hayas tenido aplicando el sesgo – ¡y por supuesto esto es completamente inconsciente! – más difícil será hacer algo diferente. En el coaching, decimos «te conviertes en lo que practicas».

La buena noticia es que podemos hacernos conscientes de nuestros propios sesgos y creencias preconcebidas y aplicar estrategias para contrarrestar su interferencia automática en nuestras vidas profesionales y privadas:

Reconocer los sesgos personales

No es fácil aceptar ni mostrar los sesgos propios, pero es necesario ser consciente de ellos para dejarlos de lado. Google, por ejemplo, utiliza tests de la Universidad de Harvard (implicit association test) para aumentar la autoconciencia de los empleados y gestionar los sesgos inconscientes.

Te resultará más fácil detectar prejuicios en otra persona que en ti mismo. Compartir y validar nuestras opiniones con otras personas antes de tomar decisiones facilita la eliminación de los sesgos. Utiliza a un mentor, coach o compañero de trabajo de confianza para que te dé su opinión.

Cuidado con la fatiga y el estado de ánimo

Antes de hacer evaluaciones importantes, descansa. La fatiga exacerba los sesgos y desestabiliza nuestro estado emocional. Presta atención al estado de ánimo y al bienestar físico (¡incluyendo la comida!) durante los retiros o reuniones estratégicas. Del mismo modo, no corras de una entrevista a otra. Cuidado con el «sesgo de acción» epidémico – la necesidad compulsiva de HACER ALGO incluso cuando la reflexión puede ser la mejor opción.

La atención plena y las técnicas de coaching pueden ayudar antes de tomar decisiones importantes, ya que crean espacio de cabeza e invitan a una perspectiva más equilibrada. Las técnicas de respiración y movimiento en particular son útiles para conectar tu ser instintivo, emocional y racional, lo que asegurará un proceso de razonamiento productivo y una respuesta auténtica.

Desplegar métodos anti-sesgo y check-points

Una manera bastante sencilla de comprobar si hay sesgos es dedicar tiempo a los puntos clave de decisión en los procesos internos. Por ejemplo, antes de asignar presupuestos a varios proyectos, tu equipo se detiene a reflexionar y analiza activamente su razonamiento en busca de sesgos. O a la hora de decidir sobre los criterios de selección o testar hipótesis críticas en el trabajo de escenarios. Podrías poner un póster de pared o tarjetas, en donde ya vienen definidos los sesgos, disponibles en Internet. Se trata de cambiar la perspectiva, y para esto, a menudo ayuda moverse físicamente, ir a otra habitación o incluso dar un paseo.

Algunos equipos tienen una serie de preguntas rutinarias para desafiarse a sí mismos en los puntos críticos de decisión, como «Si supiéramos que xyz es verdad, ¿qué decidiríamos» o «Si asumiéramos lo contrario? Como alternativa, se pueden incorporar perspectivas externas invitando a facilitadores externos o a colegas de otras funciones. También se puede asignar diferentes roles a miembros individuales que juegan un papel de «pesimista», «abogado del diablo» o » soñador».

Además, existen herramientas y metodologías innovadoras para fomentar procesos de razonamiento divergente y romper intencionadamente los sesgos. Seis Sombreros para Pensar (Six Thinking Hats), Pensamiento Opuesto, Pensamiento Analógico, Brainwriting son algunos ejemplos.

Combinar la intuición con la medida objetiva

Escuchar tu instinto o intuición a menudo puede ser una valiosa (y precisa) fuente de información. Estas percepciones provienen de nuestro inconsciente – y según el psicólogo Daniel Kahneman, el sesgo es indistinguible de la intuición. No se trata, sin embargo, de ignorar la información intuitiva, sino de «des-emocionalizarla» y sinergizarla con otra información de la que disponemos. Una forma de agudizar la precisión de nuestros presentimientos intuitivos es la meditación regular y la práctica reflexiva, que activan las partes más «racionales» del cerebro. Además, invitamos a buscar evidencias de que tu percepción podría estar equivocada. ¿Se parece a algo que hayas visto antes? Si es así, es probable que sea un pensamiento sesgado.

Otra buena práctica es establecer criterios de medición y éxito con la mayor objetividad posible. Esto suena obvio, pero estar de acuerdo en cómo medir el éxito a menudo se pasa por alto, se hace a medias o demasiado tarde en el proceso, cuando la personas ya se han formado opiniones e ideas principales. Un desafío común es que no existe un acuerdo explícito compartido sobre por qué es necesaria una iniciativa o un proyecto. Este tiene que ser el primer paso para evitar suposiciones y sesgos.

Eliminar sesgos en reclutamiento, ascenso y evaluación

Los procesos de gestión de personal son notorios por su parcialidad. En la contratación, por ejemplo, elimina los nombres antes de revisar los currículos (selección ciega). Familiarízate con los sesgos prominentes en las decisiones de contratación, tales como el efecto halo, el anclaje, la confirmación y el sesgo de afinidad. Estandariza tus preguntas e incluye una prueba de muestra de trabajo – deja que los candidatos hagan una tarea típica del trabajo para el que estás reclutando. Usa pruebas psicométricas y software de evaluación de talento para proporcionar datos objetivos. Este artículo de Harvard Business Review ofrece consejos más detallados sobre cómo reducir los sesgos en tu proceso de contratación.

Lo mismo ocurre con las evaluaciones de desempeño. Según un estudio de Harvard, las mujeres tienen 1,4 veces más probabilidades que los hombres de recibir feedback subjetivo crítico. Si tu revisión de desempeño tiene autoevaluación, recuerda el efecto de anclaje. Los hombres son más propensos a autopromocionarse, por lo que la forma en que el empleado se evalúa a sí mismo sesgará la revisión en este sentido. Para contrarrestar estos efectos, pide a los gerentes que anoten su evaluación antes de la conversación sobre el desempeño y/o que utilicen retroalimentación continua a lo largo del año.

Fomentar y modelar la diversidad

Una mayor diversidad de empleados y un equipo directivo que incluya a todas las generaciones, géneros y funciones dará lugar a perspectivas diversas. Sin embargo, la diversidad añade complejidad, por lo que es importante educar a las personas sobre los beneficios y los retos de la diversidad. Es recomendable fomentar la conexión con «el otro», por ejemplo, a través del mentoring intergeneracional y mentoring inverso, exposiciones de imágenes o arte contra-estereotipadas, e incluso días de «comida internacional» en el comedor.

El cambio de comportamiento es más fácil cuando tenemos modelos a seguir, y el management debe fomentar y modelar la diversidad en su día a día. Si tu organización todavía carece de diversidad, por ejemplo, no hay mujeres en puestos de alta dirección o en roles técnicos, puedes contratar consultoras y utilizar casos reales de negocio que muestren a mujeres en posiciones de liderazgo o expertas. O animar a mujeres o miembros de un grupo minoritario a liderar iniciativas de alta visibilidad.

Es evidente que nuestro mundo global e interconectado nos desafía a cuestionar nuestros sesgos humanos arraigados, al mismo tiempo que nos brinda suficientes oportunidades para cambiar perspectivas y modelos mentales, abrazando la diversidad. Esto requiere energía, conciencia y apertura al aprendizaje por parte de las personas, y un compromiso por parte de las organizaciones para proporcionar espacio, estructuras y procesos que acompañen a esta conciencia en evolución.

Publicado en Augere. Post original aquí.

Si te ha interesado este post, no olvides dejarnos tus comentarios. También apreciamos que los compartas con tus amigos y contactos en las redes sociales. Muchas gracias.